成鑫 是 贝恩公司全球合伙人,大中华区高科技业务主席

朱永磊 是 贝恩公司全球合伙人

彭弱溟 是 贝恩公司董事经理

芯片,作为高科技行业的核心,在数字化、信息化、智能化浪潮的共同影响下,芯片的用途日益广泛,重要性与日俱增。目前,随着“缺芯潮”蔓延至多个行业,2022年,芯片行业将呈现出哪些趋势和亮点?

这一期中,我们将向您解读芯片行业的市场重心,专用处理器的发展趋势,以及芯片厂商重点布局的四大方向,从而适应崭新的后疫情时代。

芯片行业市场重心:专用芯片兴起

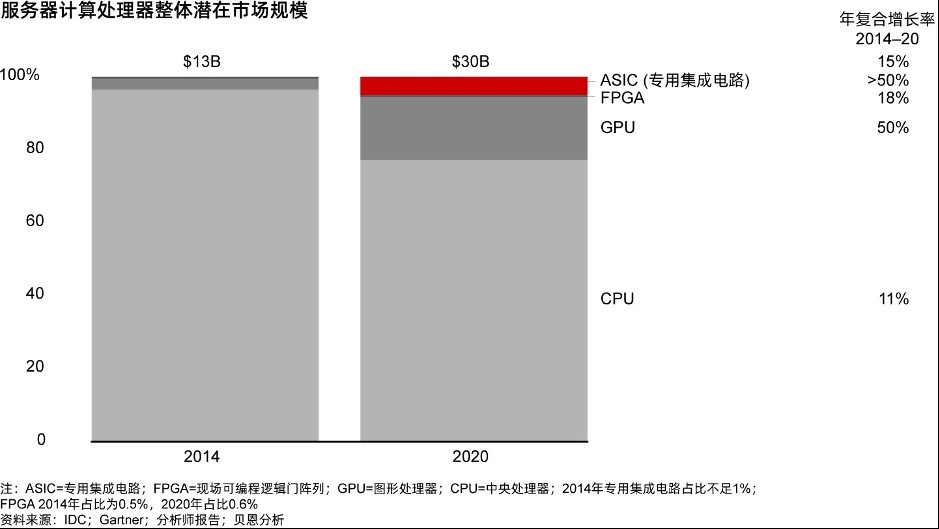

近年来,伴随摩尔定律(即当价格不变时,集成电路上可容纳的晶体管数目,约每隔18个月便会增加一倍,性能也将提升一倍)逐渐放缓,贝恩发现,一项根本性的转型已然抬头,可能对于未来的芯片行业带来深远的影响——由于市场对于专用处理的需求快速上升,芯片行业的市场重心正逐步从通用芯片转向专用芯片,或将打破两者之间维持了数十年之久的平衡(图1)。

图1 专用芯片的需求大幅上涨

专用芯片,又称为专用集成电路(Application-Specific Integrated Circuits, ASICs),长期以来是芯片市场的重要组成部分。每一块专用芯片被用于执行一套有限、可重复的功能,比如视频转码、语音处理等。通常情况下,这些芯片在某些特定功能上的表现稳定,胜过行业主力军CPU等通用芯片。因此,专用芯片不必像瑞士军刀那样“多才多艺”,掌握十八般技能。但是,专用芯片拥有昂贵的前期设计和芯片成本,比如掩膜版等。此外,这些芯片的可编程性有限,灵活性不高。

与之相应,得益于可编程性,通用芯片具备胜任多种工作的优势。值得一提的是,芯片架构的兼容性让用户可以放心进行软件开发投资,并且将成果应用到未来的通用处理器上。因此,凭借通用芯片的兼容性,软件开发者借力硅芯片行业的制造能力和设计水平的提升,大幅增强应用性能。

除去专业芯片的崛起,在通用芯片中,GPU可能会继续抢夺CPU的市场份额。以英伟达的数据中心GPU计算业务为例,过去6年中,该业务年收入增长了16倍,至2021年已经达到50亿美元。

专用处理器发展前景明朗

历史上,对于通用计算的需求催生出了一个价值600亿美元左右的计算机微处理器市场。贝恩认为,四大结构性因素的共同作用下,通用处理器一直以来占据了主导地位。首先,摩尔定律赋能通用处理器以稳定的频率(每隔2-3年)提升每瓦性能;其次,数据中心、网络和不同设备对于计算工作的需求各异,所以,可以灵活处理不同计算任务的可编程平台受到欢迎;再次,设计、制造专用处理器的成本较高,用来满足个体的计算需求实属“大材小用”;最后,通用处理器和软件工具能帮助软件开发商降低开发成本,缩短上市时间,从而更快、更高效地上线新服务和新应用。

值得注意的是,贝恩观察到,最大的半导体买家——云服务科技巨头们,正在试图凭借自身规模,内部设计更多的定制处理器。

一方面,当前,计算任务朝着少数巨型 “全球级计算机”以及“计算机集群”聚集,这些“庞然大物”的规模堪比仓库,占地面积常常约数万平方米(这些建筑通常是科技巨头的自有房产)。这些处理器可以整合特定的计算任务,将后者集中到同质化程度更高的服务器集群和云端,从而集中处理少数的几个任务。不断聚焦的任务范围使得数据中心运营商以更低的成本,设计出定制化程度更高的计算系统和芯片。另一方面,大型半导体买家也纷纷意识到,越来越多的视频、图片处理和人工智能训练等大数据量的任务更加适合通过专用芯片来完成,比如矢量、矩阵、图形处理,相反,主流通用计算平台和CPU不一定能够胜任这些任务。

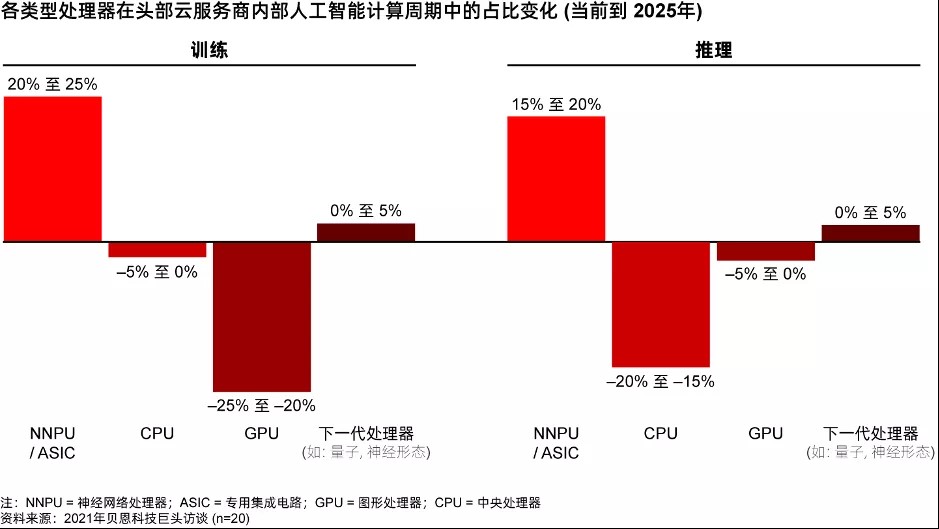

贝恩发现,近几年以来,使用GPU(Graphics Processing Unit,图形处理器)或FPGA芯片(Field Programmable Gate Array,现场可编程门阵列)开发软件的难度有所降低,但是成熟度依然不及CPU。同时,头部云服务商有足够的财力和专业能力运用定制ASIC芯片开发应用程序,并且扩大ASIC芯片的使用规模。作为例证之一,放眼未来10年,云服务巨头们计划大规模使用专用芯片,来处理公司内部的人工智能任务(图2)。

图2:头部云服务商计划大幅提高专用处理器的使用量

芯片厂商四大布局方向

尽管通用芯片厂商面临重重挑战,但是无需恐慌——通用计算的前途依然光明。一部分是因为专用处理器编程难度高,另外,通用芯片的灵活性较强,仍是大部分应用场景的理想选择。放眼未来,两者之间的界限渐趋模糊,传统通用芯片巨头需要从四个方向调整战略。

1、调整产品组合

通用芯片厂商应当调整产品组合,关注那些能够开发拥有不同的功耗-性能阈值,适用于标量、矢量、矩阵、图形处理等多种任务芯片的通用芯片设计开发企业。比如,英伟达有兴趣收购ARM,英特尔推出了自己的GPU,同时也收购了专攻人工智能的Nervana Systems和Habana Labs。

未来,芯片厂商的王牌是提供一系列可以互相兼容的通用处理器来处理各种任务,这带来了软件上的巨大挑战,因为用户想要统一所有软件开发工具的应用编程(API)基板。

2、“加速器区块化”

行业动态千变万化,企业有必要将包含配套加速处理器和对应知识产权(IP)的“区块”与通用处理器相结合,从而减少人工智能、媒体处理等大数据量的工作对通用处理器的负载。

贝恩认为,企业的成功秘诀在于找到加速专用芯片和通用计算引擎的合理组合,确保紧密耦合和低延迟,并且降低编程人员的使用难度。比如,x86 CPU生态体系中的企业正努力在芯片中添加矢量和矩阵处理能力,GPU企业正致力于提高自身产品对于标量处理和通用软件开发商的兼容能力。

3、完善客户经营模式

头部云服务商是通用芯片厂商的重要客户,随着数据中心成本结构持续变化,他们纷纷加强对芯片的控制:首先,识别出不再适合由通用处理器处理的任务,其次,要求芯片厂商去除通用芯片中用处不大的多余功能,最后,建立定制化系统和芯片解决方案,从而降低数据中心整体拥有成本,并且实现差异化服务。

为了满足客户需求,实践中,整个芯片行业都在积极调动组织和资源,优化客户经营模式,提升互动性和敏捷性。比如,AMD成立了半定制化事业部,优先发展定制化业务。

同时,各种迹象表明,虽然通用芯片依然在晶圆厂尖端芯片产量中占据一席之地。对于晶圆厂,赢取此类关键客户的青睐是重中之重。但是,新的半导体市场格局意味着尖端ASIC芯片的需求可能大幅增长,推动大规模生产。比如,加密货币处理器的需求近年来显著增长,领先的晶圆厂会追逐这些新的专用芯片机会,尤其在人工智能和媒体处理领域。

4、构建新型合作关系

在业内,价值托管型合作关系(即芯片厂商与云服务商展开合作,逐步提高通用芯片的定制化程度,添加新的加速器和其他辅助性IP)正在兴起。

为了帮助云服务商避免IP泄露的风险,贝恩发现,价值托管型关系往往包含了不同层级的独家协议和防火墙保护,对于芯片厂商是一种全新的做法。

专用芯片领域。为了处理超大数据量任务,云服务商会打造定制化ASIC芯片,以便获取计算效率优势,击败竞争对手。比如,谷歌在自己的云服务中运用张量处理器(TPU)、亚马逊投资数据处理单元等。

上述情况下,贝恩发现,专用芯片厂商获得了更多的风险投资,ASIC芯片供应商的数量也有所增长,尤其是在边缘计算和人工智能处理领域。但是,许多独立小型ASIC芯片供应商能够存活多久难以判断。那些存活下来的企业则很有可能的被大型云服务商或通用芯片巨头收购。比如,英特尔收购Habana,亚马逊收购Annapurna Labs等。因此,ASIC芯片供应商也应当加强与客户的合作:不仅向客户学习,还由此找到可行的退出路径。此外,少数独立ASIC芯片设计公司业务规模庞大,坐拥久负盛名的IP组合,并且与晶圆代工厂建立了稳健的合作关系,使得公司价值与日俱增。比如,Broadcom的云ASCI芯片业务预估年收入超过了10亿美元。

在大中华地区,大型云服务商在设计定制化专用芯片的道路上同样紧随潮流,推出了一系列极具竞争力的产品,尤其应用于人工智能推理的芯片以提升自身云业务的竞争力。例如阿里巴巴的寒光系列(最新产品含光800,使用12 nm制程),腾讯投资的燧原科技旗下的紫霄和沧海系列,华为云的昇腾系列,和百度的昆仑系列;而独立的ASIC设计公司,例如寒武纪,登临科技,天数智芯,壁仞科技,同样为不同使用场景提供了出色的产品,从而受到投资者的青睐,甚至已经公开募股上市。在2020年,大中华区使用的人工智能推理芯片中只有约10%来自于本土企业,贝恩认为在5年后,这一比例有望达到30%。

总而言之,专用芯片正在崛起,但这并不代表通用芯片会被淘汰,二者将相互融合。这为整个半导体行业带来宝贵的发展机会:若公司能够在不断变化的天平上灵活调整位置,将创造更多价值,迎来新一轮增长。

微博

微博 微信

微信